El oro empezó a utilizarse como dinero hace miles de años, porque era el material más resistente al paso del tiempo y a las inclemencias del tiempo. Durante la Alta y Baja Edad Media el Sólido de oro bizantino era el estándar de facto por toda Europa y la Cuenca Mediterránea. Con el declive del Imperio Bizantino su importancia disminuyó al mismo ritmo que la oferta de oro y fue entonces cuando los territorios europeos adoptaron la plata para expandir la oferta monetaria y hacer crecer sus economías.

Criptomonedas. Historia de la oferta monetaria

Hubo que esperar hasta 1717, para que Sir Isaac Newton (Maestro de la Real Casa de la Moneda) estableciera una nueva ratio entre las monedas de oro y las de plata, lo que condujo a que se sustituyera la plata en circulación (el Imperio Británico acababa de descubrir en aquellos años nuevos yacimientos de oro en las Antillas).

Una economía en crecimiento necesitaba cantidades cada vez mayores de dinero. Transportar oro era muy poco práctico, con lo que, primero los comerciantes y luego los bancos, comenzaron a emitir billetes de papel como medio de pago. Con la introducción de este medio tan práctico la oferta de dinero creció significativamente.

Como era de esperar, la moneda de papel acarrea sus propios problemas. Los libros de contabilidad y las transferencias, ambos electrónicos, son mucho más cómodos que el papel; esa es la razón por la cual la economía monetaria en los EE.UU. (1.500 billones de dólares) representa tan sólo un 4% del total del dinero líquido en los depósitos a la vista de los bancos (36.800 billones de dólares). A este factor multiplicador de 25 lo podemos llamar margen de comodidad. Si aplicamos el mismo factor de nuevo, aparece la cifra de 920.000 billones de dólares, justo en el centro de las estimaciones del valor total de los instrumentos financieros derivados, que fueron una revolución financiera a pesar de todos los problemas que causaron.

Por lo general, podemos decir que los cambios radicales en la comodidad multiplican la oferta monetaria por 25. Una estimación más conservadora sería la de multiplicar por 10, pero aun así muestra que la comodidad de las criptomonedas atesora un gran potencial de crecimiento.

Pero la comodidad añadida implica que la oferta es mayor, con lo que conseguimos 10 veces más dinero, y con ello el valor del bitcoin subiría a 4,6 millones de dólares, lo que haría parecer irrisorio su precio actual de 7.500 dólares. De manera que las buenas expectativas de las criptomonedas no son infundadas, pero, ¿en qué momento nos encontramos ahora?

Las 10 mayores criptomonedas

- Bitcoin (125.000 millones de dólares) Características: fue la primera y mayor capitalización del mercado (125.000 millones de dólares), es la más fácil de conseguir, disfruta de la mayor aceptación, la más fiable como valor comercial comprobado, el mayor ecosistema de desarrollo

- Ether (28.300 millones de dólares) Características: plataforma para contratos inteligentes, primera alternativa a Bitcoin, Vitalik Buterin

- Ripple (7.700 millones de dólares) Características: enfoque al mercado bancario, liquidación en tiempo real

- Litecoin (2.900 millones de dólares) Características: most similar to Bitcoin, but could be mined effectively on PCs with GPU

- DASH (2.100 millones de dólares) Características: centrada en la privacidad y la rapidez de las transacciones, se llamaba anteriormente Darkcoin, utiliza nuevos algoritmos hash encadenados y es compatible con transacciones completamente encriptadas y anónimas

- NEO (1.700 millones de dólares) Características: es el "Ethereum chino", plataforma de contratos inteligentes, protocolos Practical Byzantine Fault Tolerance (dBFT) en lugar de algoritmos de consenso prueba de trabajo/participación, promete resistir en ordenadores cuánticos (aunque no está del todo claro si es verdad)

- NEM (1.400 millones de dólares) Características: modelo amplio de distribución, nuevo algoritmo PoI (prueba de importancia), sistema de mensaje entre pares integrado seguro y encriptado, cuentas con múltiples firmas y con sistema de reputación Eigentrust++ .

- Monero (1.300 millones de dólares) Características: Atención especial en la privacidad y anonimidad, "segura, privada e ilocalizable", popular en la red oscura

- IOTA (982 millones de dólares) Características: Escalabilidad para el Internet de las cosas, comunicación máquina a máquina, integridad de datos y otras aplicaciones a gran escala, sin bloques (utiliza grafos acíclicos dirigidos), resistente a los ordenadores cuánticos, transacciones sin tasas

- Zcash (583 millones de dólares) Características: centrado en la privacidad, toda la información está encriptada a excepción de la marca de tiempo, su gran necesidad de recursos RAM obstaculizará la generación de certificados y hará imposible el desarrollo de ASIC

Monedas bifurcadas:

- Bitcoin Cash (9.740 millones de dólares) Es el resultado de la bifurcación Segwit de Bitcoin, todos los propietarios originales de Bitcoin están en disposición de reclamar. Tiene el mismo protocolo y características que el bitcoin original, la diferencia está en el aumento del tamaño del bloque, de 1 a 8 MB, y ajustes de dificultad más frecuentes. Sus creadores indican que el objetivo de Bitcoin Cash es el mercado de transacciones (frente a la mera reserva de valor del bitcoin dominante) y por lo tanto tiene mayor potencial de capitalización

- Bitcoin Gold (no disponible) Es el resultado de la bifurcación Segwit2x y sustituye el algoritmo hash SHA256 con Equihash, que se podría minar con GPU

- Ethereum Classic (1.330 millones de dólares) Con Ethereum Classic, la comunidad que se opuso a la bifurcación dura y la devolución de los fondos DAO intenta mantener la cadena de bloques Ethereum inalterada. Comenzó a comerciar en Poloniex y está adquiriendo cada vez más fuerza. En 2017 se implementó la bifurcación Die Hard en ETC y se pudo eliminar la bomba de dificultad. En estos momentos no hay intención alguna de avanzar hasta la prueba de participación como Ethereum, aunque los desarrolladores en el instituto IOHK están trabajando en un nuevo protocolo para la prueba de participación para Ethereum Classic.

¿Qué diferencias hay entre ellas?

Ahora mismo existen más de 1000 criptomonedas. Debido a que se crearon como alternativa a Bitcoin, se denominan monedas alternativas o altcoins. Muchas de ellas se crearon para solucionar algunos de los problemas de Bitcoin, bien fueran reales o aparentes, tales como falta de privacidad, lentitud, algoritmos de trabajo excesivos para las pruebas de trabajo, dificultades con la escalabilidad, posible vulnerabilidad a los ordenadores cuánticos, elevadas tasas de transacción, etcétera. Las monedas bifurcadas se "abandonaban" cuando la mayoría decidía modificar algo en la manera de funcionar de la criptomoneda, mientras que la minoría resistía y mantenía la versión anterior o tomaban otra dirección.

Las altcoins se podrían clasificar de manera aproximada en las siguientes categorías:

- Nueva plataforma: Ethereum, Counterparty, NEO

- Nueva tecnología: IOTA, Litecoin, NEM, Zcash

- Nueva aplicación: Storj, Filecoin, Smart Media Token

- Bifurcadas: Bitcoin Cash, Bitcoin Gold, Ethereum Classic

- Cambios menores en los parámetros: algunas monedas "yo también" tomaron como ejemplo a Bitcoin o altcoins y cambiaron tan sólo algunos parámetros

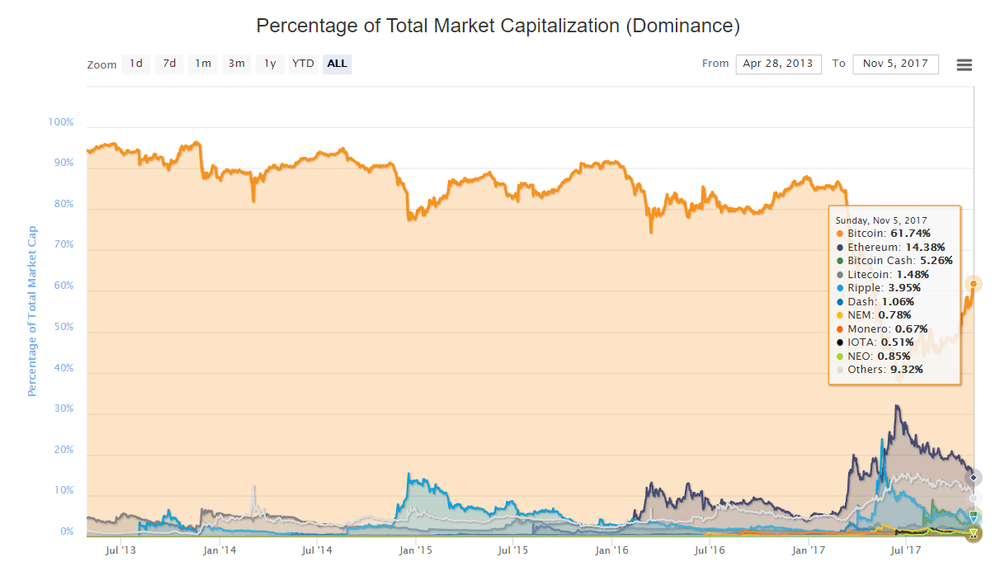

Bitcoin, sin embargo, domina el mercado con más del 61% de la capitalización total y crece más rápido que la capitalización en general, lo que indica que:

- Existe una huida de las altcoins hacia el "puerto seguro" de Bitcoin

- A pesar de los esfuerzos realizados por sus creadores, incluso las altcoins más populares se utilizan con fines especulativos y no son capaces de superar tampoco los problemas de Bitcoin

Se ha de destacar que esta posición dominante le da a Bitcoin una ventaja y reconocimiento considerables. Gran parte de sus dificultades se podrían solucionar superponiendo la red de nodos Bitcoin a otro nivel de red, para así procesar las transacciones más rápidamente o mejorar la privacidad.

¿Estamos en una burbuja?

Aunque siempre se esté recordando la burbuja en la comercialización de tulipanes de 1636-37, como el paradigma de la burbuja, el término en sí se acuñó al aprobarse la ley "Bubble Act" en el parlamento británico en 1720. En aquellos días Inglaterra había concedido a la South Sea Company el derecho a asumir la deuda inglesa de guerra a cambio de los derechos comerciales exclusivos en las colonias de Sudamérica, región rica en oro y plata. Los inversores inflaron rápidamente el valor de las acciones de South Sea, otras empresas similares y otras compañías "burbuja" que la ley intentaba contener.

A tenor de esta definición, estamos claramente en una burbuja.

El director general de JP Morgan Jamie Dimon ha criticado Bitcoin llamándolo “un fraude” y aseguró que despediría a cualquier empleado de su empresa que los comercializara. Posteriormente declaró que la criptomoneda “no tenía valor” antes de arremeter por tercera vez contra la criptomoneda, espetando que quien sea tan“estúpido como para comprarla, pagará por ello.”

Ray Dalio, fundador de Bridgewater Associates, el mayor fondo de inversión libre del mundo, declaró también que el bitcoin es una burbuja, ya que se ajusta a los criterios que aplica su empresa, en parte porque algunos inversores compran esta moneda para venderla a un precio mayor y en parte por su volatilidad.

Por otra parte, parece que la burbuja inicial de altcoins está teniendo efecto deflacionista en el bitcoin, percibido ahora como "menos arriesgado". Sin embargo, esto no implica que el final esté ya a la vista o que esté a la vuelta de la esquina, un claro ejemplo de ello es la primera compañía en alcanzar la cifra de 1 billón de dólares, PetroChina, cuya burbuja estalló hace casi 10 años y perdió más de 800.000 millones de capitalización bursátil, y que aún a día de hoy se considera sobrevalorada y sigue cayendo, poniendo en riesgo valores subyacentes. burbuja del mercado en China en 2015.

Circulan muchas anécdotas que evidencian la preponderancia del estilo "un limpiabotas da consejos a David S. Rockefeller sobre dónde invertir":

- https://www.cryptocoinsnews.com/tweet-ended-ico-bubble-debate/

- "Un mes antes del desplome en 1987, mi taxista me dijo que había empezado con operaciones intradía", afirmó en Forbes Scott Kelly el director general Black Dog Venture Partners de Phoenix Arizona. "Un mes antes del desplome del mercado inmobiliario en Arizona en 2017, mi taxista me dijo que estaba metido en la compraventa de inmuebles. La semana pasada, mi conductor de Uber me dijo que acababa de meterse a operar con Bitcoin."

Algunas publicaciones científicas aseveraron ya en 2014 que el tipo de conversión bitcoin/dólar muestra "explosividad" y cumple con los criterios de burbuja:

Muchas altcoins ya han sido burbujas y pasaron de moda, especialmente:

- Namecoin (sustitución de DNS), tenía una capitalización de mercado de más de 100 millones de dólares en 2013 y cayó a 2 o 3 millones a finales de 2016 y recientemente ha subido hasta los 15 millones arrastrada por el crecimiento del bitcoin

- Auroracoin (se consideró que sería la criptomoneda de Islandia) con una capitalización de 1000 millones de dólares en 2014, pero fue objeto de la manipulación del mercado con volumen y liquidez muy bajos. Descendió hasta los 5 millones de dólares (a día de hoy su valor es de menos de 800 bitcoins)

De hecho, muchas altcoins están reteniendo una gran cantidad de tokens fuera de circulación. Si multiplicáramos el número de tokens que no están circulando y lo multiplicáramos por el precio actual del token, la capitalización total sería varias veces mayor:

- Gnosis la oferta corriente en circulación es de 1.104.590, pero la oferta total es de 10 millones de tokens (han sido emitidos, pero no están en circulación). Según el tipo de conversión situado alrededor de $65/GNO, su capitalización publicada es de 72 millones de dólares, pero si se anotara de manera más precisa, el valor total de todos los tokens emitidos sería de 650 millones de dólares, y podría dar un respiro a sus "inversores", ¿cómo puede valer tanto un startup sin producto y de sólo 10 personas?

- Ripple su capitalización de mercado aumentará 2,5 veces. En perspectiva histórica, su capitalización de mercado total hubiera sido superior a la de Bitcoin, todo debido a una mayor cantidad de tokens fuera de circulación

- Stellar Lumens su capitalización actual ya es enorme con 439 millones de dólares, pero si se ajusta a la cantidad total de tokens se convierte en 2.700 millones de dólares, cantidad suficiente para situarse entre las 5 mayores criptomonedas (sin contar las bifurcadas)

Es cierto que todavía no existe ninguna reglamentación que exija la publicación completa, ni siquiera en pequeños detalles como ese, pero tarde o temprano el público se hubiera dado cuenta y la burbuja se hubiera desinflado.

Por otro lado, no todas las voces se expresan de manera tan despectiva respecto a Bitcoin. El director general de Goldman Sachs, Lloyd Blankfein declaró a Bloomberg que no estaba dispuesto a desdeñar la criptomoneda, a pesar de sentir “cierta inquietud” como siempre ocurre con las cosas nuevas. James Gorman, director general de Morgan Stanley también se ha pronunciado al respecto recientemente indicando que Bitcoin es “algo más que una moda pasajera” que “no es necesariamente mala.”

¿Hasta dónde llegará el precio del bitcoin?

Aquí aparecen varias cantidades de ofertas monetarias bien conocidas y el tipo de intercambio bitcoin/dólar, si pensamos en que Bitcoin se puede utilizar para indicar tal cantidad:

TPor lo tanto, si el bitcoin se utiliza mayoritariamente como resguardo de valor, como el oro, entonces podemos esperar que se represente una cantidad de dinero similar (7.700 billones de dólares) y que un bitcoin pudiera valer entre 300.000 y 400.000 dólares a largo plazo. Sin embargo, si Bitcoin (u otra criptomoneda) fuera capaz de desplazar al agregado amplio (91.000 billones de dólares), entonces el bitcoin o su equivalente tendrían un valor de 4 o 5 millones de dólares. Si vamos un poco más lejos, si se impulsa el mercado de derivados, podemos esperar que el precio se acerque a los 100 millones de dólares.

Debido a que no tiene relación con el mundo real, la relación de bitcoin con otros activos es negativa, activos que uno pueda tener en su cartera financiera. Aún en su corriente estado de volatilidad, Bitcoin e instrumentos derivativos se podría utilizar como cobertura o valor refugio para equilibrar la cartera financiera.

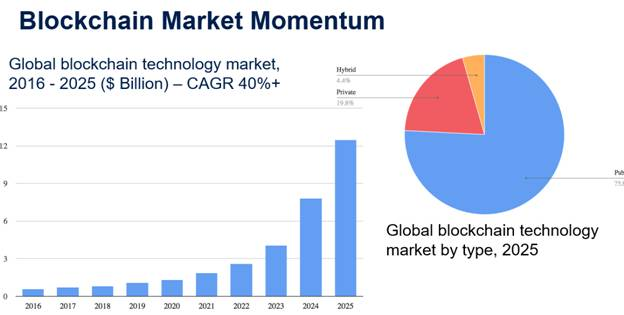

Blockchain. Impulso del mercado

La tecnología subyacente se desacopló de Bitcoin y se la conoce ahora como Blockchain:

CompuServe frente a Internet

Una de las mejores analogías para describir el estado actual de Blockchain es volver a los inicios de Internet, cuando Internet era tan solo una de las redes que se podía utilizar para acceder a información: X.25, CompuServe, AOL. Al final, Internet ganó, porque era abierta e inclusiva, cuando las otras compañías también afirmaban que también eran abiertas e inclusivas a la vez que intentaban atraer a los usuarios a sus estándares e interfaces exclusivas. Lo mismo ocurre hoy en día con las cadenas de bloque de consorcio y pública, las compañías están intentando coger impulso en los mercados para atraer a los usuarios, pretendiendo ser abiertos e inclusivos.

La Internet abierta ganó, y quizá los sistemas que utilicen cadenas de bloques verdaderamente abiertas y públicas para proporcionar a los usuarios sus beneficios (inmutabilidad de datos, verificabilidad, seguridad, privacidad, etc.) ganen también.

Quizá con el tiempo emerja un nuevo estándar abierto, pero por ahora el desarrollo de las cadenas de bloques impulsado por los consorcios no apunta precisamente hacia esos estándares.

Contratos inteligentes

Muchas de las implementaciones de Blockchain incluyen ahora contratos inteligentes como parte de la plataforma. Permite almacenar el código de ordenador en la cadena de bloques que puede funcionar en cualquier bien digital registrado en la plataforma, comprobar que las condiciones contractuales especificadas se cumplen y, automáticamente, implementar o cancelar las transacciones con esos bienes digitales.

En el mundo digital futuro, estos bienes no tendrán que ser necesariamente de naturaleza monetaria, podría tratarse de títulos y certificados escolares, estructura y gobernanza de empresas o simplemente identidad digital portátil que podría ser trasladada a bancos, empresas y aun así mantenerse segura y privada.

Ejemplos del buen uso de Blockchain

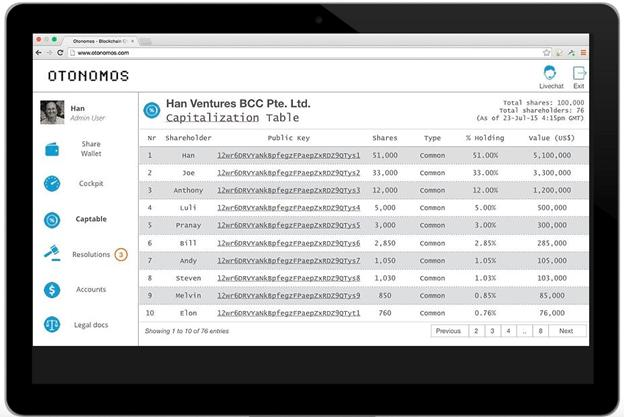

Otonomos

Otonomos es un startup de cadena de bloques radicada en Singapur que permite a los empresarios incorporar sus empresas a un registro de distribución digital, permitiendo que desaparezcan los intermediarios en procesos tradicionales y reduciendo así la fricción, según Han Verstraete, cofundador de Otonomos.

Sus servicios online permiten a los usuarios formar, financiar y gobernar sus compañías desde una cadena de bloques utilizando contratos inteligentes, metiendo de lleno la constitución y la gobernanza de empresas en la era digital.

ShoCard

ShoCard es un sistema de gestión de identidad (IMS, por sus siglas en inglés) que ha sido construido con tecnología de cadena de bloques para alcanzar el mayor nivel de seguridad y utiliza encriptación pública/privada de claves y funciones hash de datos para almacenar e intercambiar datos de manera segura. Mediante la aplicación ShoCard, la identidad y los datos de una persona se almacenan en su dispositivo y es ella la única persona que decide con quién comparte sus datos de ID. ShoCard utiliza la cadena de bloques como registro público e inmutable que permite a terceros confirmar que los datos o la certificación originales no se han modificado o falseado. La tecnología pionera de ShoCard se ha optimizado para empresas con ShoBadge.

Descripción general de la tecnología Blockchain

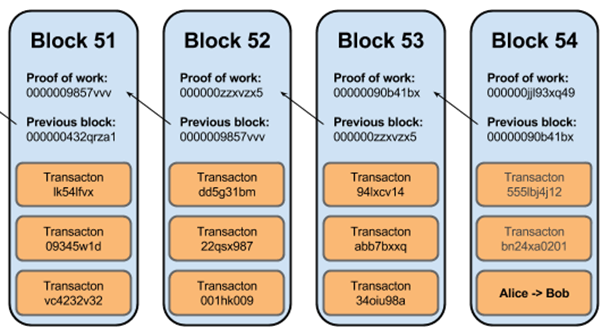

Al principio, en 2009 estaba Bitcoin, basada en una tecnología de cadena de bloques del ahora famoso artículo Satoshi Nakamoto. Blockchain es un registro compartido de transacciones público y descentralizado donde la información se almacena en bloques. Cada bloque contiene:

- un conjunto de transacciones válidas,

- una marca de tiempo y

- un enlace al bloque anterior

Por eso se le llama Blockchain

- Cada vez que se necesita registrar datos en una cadena de bloques, se transmite a todos los nodos, no hay necesidad de una autoridad central.

- Los nodos retienen la copia entera de la cadena de bloque, que ahora está abierta al público. Los datos privados en la cadena de bloques están encriptados por el propietario.

- Los nodos verifican cada transacción de datos y los organizan por bloques con pruebas matemáticas que permiten fiabilidad. Los bloques están vinculados entre sí de manera que la manipulación con bloques más antiguos convierte en algo extremadamente caro.

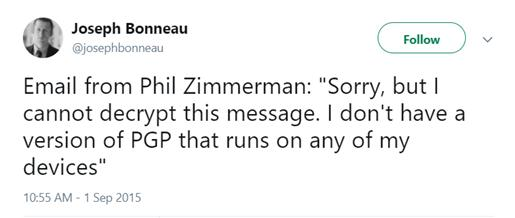

- La seguridad de su transacción depende de encriptación de clave pública. Esto implica requisitos para una seguridad de clave privada, que es muy difícil de alcanzar a la vez que proporciona una buena experiencia de usuario. Por ejemplo, incluso el inventor de la solución de criptografía de clave pública más popular, PGP, Phil Zimmerman, es incapaz de leer correos electrónicos encriptados con PGP, como queda patente en este tuit:

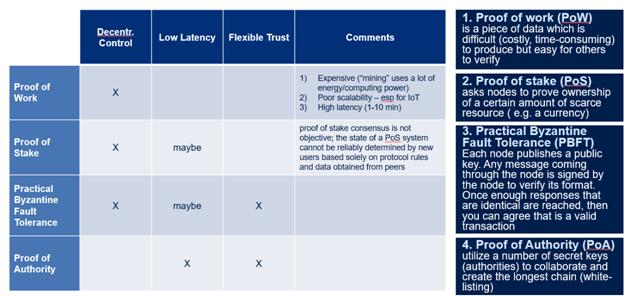

- Las transacciones se validan por consenso de nodos. La selección del algoritmo de consenso tiene mayores implicaciones en el rendimiento, la escalabilidad, tiempo de espera y otros parámetros Blockchain

Datos principales sobre la cadena de bloques Bitcoin:

- 10.640 nodos bitcoin funcionando con todo el software: 31% en EE.UU., 16% en Alemania, 6% en Francia

- 491.810 bloques, un nuevo bloque cada 10 minutos, 145 GB en total, eran tan solo 70 GB en enero de 2017

- Sólo se puede añadir un bloque si el 51% de los nodos lo validan

- Todos los bloques incluyen el hash del anterior, de manera que la manipulación de los bloques requiere volver a calcular todos los bloques subsiguientes, algo extremadamente caro

- Los 4 mayores equipos de minado están en China y representan el 70% de la capacidad informática

- Poder de minado combinado: Más de 10 exahashes/seg que necesitan 100.000 toneladas de hardware (suficientes para construir 10 torres Eiffel), consume más de 2.500 GW de electricidad (suficientes para suministrar a 2 millones de hogares, lo mismo que Eslovaquia)

- En 2020 Bitcoin podría consumir tanta electricidad como toda Dinamarca

La implementación de Bitcoin generó la proliferación de altcoins y rápidamente el público empezó a pensar más allá de la criptomoneda o transferencias de dinero entre pares, en la transferencia de valor digital universal.

Colored Coins empezó simplemente como una idea para registrar los metadatos de tales transacciones en cadena de bloques, Ethereum llegó mucho más lejos y formó una plataforma para contratos inteligentes, recurriendo a su propia implementación de Blockchain con más escalabilidad y menores tiempos de espera.

A los bancos e instituciones financieras le agradó la idea de un registro compartido y crearon sus propias implementaciones de Blockchain federadas o totalmente privadas, restringidas a los miembros del consorcio. En la mayor y más popular de tal cadena de bloques de consorcio, R3, tras estudiar la aplicabilidad de Blockchain se decidió desarrollar su propia plataforma de base de datos distribuidos, R3 Corda. Su descripción reza específicamente: "aunque está inspirada en las bases de datos de cadenas de bloques y espera contar con muchos de los beneficios de las cadenas de bloques, no es una cadena de bloques."

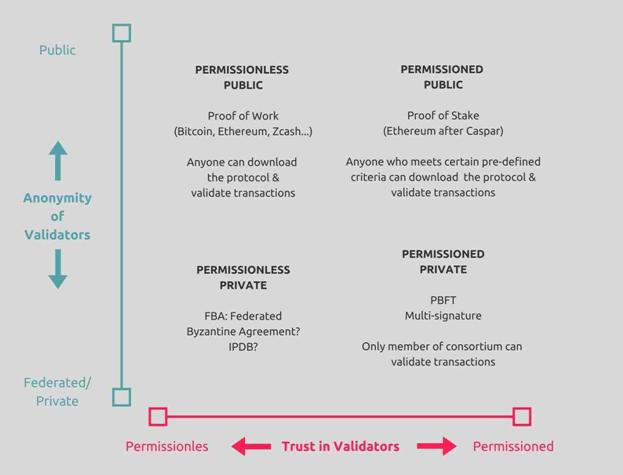

Cadenas de bloques públicas, de consorcio y privadas

- Una cadena de bloques pública es una cadena de bloques que puede leer cualquiera y a la que cualquiera puede enviar transacciones y confiar en ver su inclusión, si son válidas, y en la que cualquiera puede participar en el proceso de consenso, el proceso que determina qué bloques se agregan a la cadena y cuál es el estado actual.

- Una cadena de bloques de consorcio es una cadena en la que el proceso de consenso está controlado por un conjunto preseleccionado de nodos; por ejemplo, imagínese un consorcio de 15 instituciones financieras, cada una de las cuales opera un nodo, de los cuales 10 deben firmar un bloque para que el bloque sea válido.

- Una cadena de bloques privada por completo es aquella en la cual una sola organización mantiene los permisos de escritura de manera centralizada. Los permisos de lectura pueden ser públicos o restringidos según criterios arbitrarios. Entre las aplicaciones más probables se encuentran la gestión de bases de datos, auditorías y similares, bien sean internas o a una empresa, con lo que la legibilidad pública puede que no sea necesaria en muchos casos, aunque en otros casos sea deseable.

Tipos de Blockchain

Ha habido intentos de clasificar las cadenas de bloques según muchos parámetros:

Más información:

- https://blockchainhub.net/blockchains-and-distributed-ledger-technologies-in-general/

- On Public and Private Blockchains, Vitalik Buterin (2015)

- Vitalik Buterin: On Public and Private Blockchains, Coindesk

- Ok, I need a blockchain, but which one?, Pavel Kravchenko

- IBM blockchain explained, Diego Alberto Tamayo

¿Qué problemas hay?

- En principio, las cadenas de bloques deben resolver los problemas de las personas, falta de fiabilidad, cerrar acuerdos en contratos. Sin embargo, en la práctica los problemas de las personas no se solucionan, nos dan soluciones tecnológicas para problemas técnicos; lo que hacen los algoritmos es decidir quién será el que escribe el próximo bloque de la cadena.

- Los casos teóricos de uso de la tecnología Blockchain tienen lugar en el mundo puramente digital, en un sistema alternativo. No existe hoja de ruta alguna para la transición a ese mundo totalmente digital y en la práctica, Blockchain no transforma nuestro sistema, simplemente lo complementa.

- Los casos prácticos reconocidos para la tecnología Blockchain (registros de títulos de propiedad, trazabilidad de productos, reclamaciones de seguros) son fantásticos en teoría, pero no resuelven el problema en sí: la falta de datos depurados adecuadamente y que sean 100% seguros. Las personas mienten o la información no se introduce adecuadamente en la cadena, a veces ni siquiera llega a la cadena, este es el problema real y Blockchain no lo soluciona mejor que las bases de datos estándar.

- Si Blockchain carece de incentivos "naturales" para participar, será una base de datos más.

- Los contratos inteligentes, al contrario que los contratos legales, no recogen las intenciones (lo que constituye la regla fundamental del sistema legal) son meros fragmentos de código que se ejecutan literalmente. Si se recurren en los tribunales, los resultados de la ejecución puede que necesiten ser invertidos.

- La promesa de Blockchain de descentralizar, pierde mucho en términos de eficiencia. La recentralización convierte el proceso inmediatamente en algo mucho más eficiente y, muy típicamente, tiene sentido para los negocios.

- Bitcoin es, hasta la fecha, el único caso práctico duradero y comprobado para aplicaciones descentralizadas.

- La experiencia de usuario de todas las aplicaciones para las cadenas de bloques es desalentadora, esa es probablemente la razón por la que nadie utiliza ninguna de las más de 700 dapps (aplicaciones descentralizadas para Ethereum) listadas en https://www.stateofthedapps.com

Otras formas de solucionar problemas

- 1st 1ª generación: Blockchain de Bitcoin Registro compartido

- 2st 2ª generación: Blockchain de Ethereum y contratos inteligentes

- 3st 3ª generación: ¿Ninguna cadena de bloques? BFT sin prueba de trabajo/participación

Ejemplos:

Utilice grafos acíclicos dirigidos y evite consenso de prueba de trabajo/participación

- Rendimiento muy superior, cientos de miles de transacciones por segundo con ejecución directa

- Necesita bastante menos espacio, no requiere almacenar copias de Blockchain, requisito para IoT

- Clasificación e imparcialidad de transacciones, lo que permite una nueva clase de aplicaciones tales como bolsas de valores, subastas y garantiza la ejecución imparcial de contratos

- Sin tamaño de bloque fijo

- Ausencia de prueba de trabajo = eficiencia

- Puede ser a prueba de ordenadores cuánticos

¿Qué es Hashgraph?

- Un "hashgraph" es una estructura de datos, que guarda un tipo determinado de información y se actualiza según un algoritmo "chisme sobre otro chisme". La estructura de datos es un grafo acíclico dirigido, donde cada vértice contiene el hash de sus vértices parentales.

- La información almacenada es un historial que recoge los chismes de cada uno. Cuando Alice le dice a Bob todo lo que sabe, durante la sincronización de un chisme, Bob rememora tal acontecimiento creando un nuevo "evento", que es un vértice en el grafo, y que contiene el hash de su más reciente evento y el hash del evento más reciente de Alice. También tiene una marca de tiempo y cualquier otra transacción nueva que Bob decida crear en ese momento. Bob firma digitalmente este evento. El "hashgraph" es meramente el conjunto de todos los eventos conocidos.

- El hashgraph se actualiza con los chismes: cada miembro elige repetidamente a otro miembro al azar, y les pasa todos los eventos que aún no conocen. Mientras la copia local del hashgraph crece, el miembro ejecuta el algoritmo r para determinar el orden de consenso para los eventos (y las marcas de tiempo del consenso). Esto es lo que determina el orden de las transacciones, de manera que se puedan aplicar al estado.

Más información:

- https://satoshiwatch.com/coins/iota/in-depth/iota-dag-tangle/

- https://coinidol.com/is-dag-better-than-bitcoin-blockchain/

- https://due.com/blog/five-blockchain-technologies-watching/

- https://eprint.iacr.org/2016/871.pdf (Criptomonedas sin Blockchain: Un marco para transacciones rápidas verdaderamente descentralizadas)

ICO. Descripción general

ICO es un recurso que tienen las startups para recaudar dinero emitiendo una nueva criptomoneda, mientras que los usuarios les pagan en bitcoins o ethereum. Es similar al micromecenazgo, pero con dinero digital.

La primera venta de criptotokens (también llamada ICO) la celebró Mastercoin en julio de 2013. Con una venta de tokens en 2014, Ethereum recaudó dinero por un importe de 3.700 BTC durante las primeras 12 horas, lo que equivale a 2,3 millones de dólares. Karmacoins celebró otra ICO en abril de 2014 para su proyecto Karmashares.

ICO y ventas de tokens gozan ahora de gran popularidad. A principios de octubre de 2017, ya se habían celebrado ventas de monedas ICO con un valor de 2.300 millones de dólares, más de diez veces lo alcanzado en todo el 2016.

El 4 de septiembre de 2017 China prohibió toda clase de ICO y el Banco Central de China emitió una lista de 60 bolsas involucradas en cotizaciones y que comerciaron con tokens relacionados con ICO, que serían objeto de inspección por parte de las autoridades financieras. Corea del Sur fue el segundo país que impuso severas restricciones a las ICO el 29 de septiembre del mismo año.

El primer mercado regulado para ICO se creó en 2017 por el Mercado de Valores de Gibraltar. Estarían bajo la regulación de tecnología de registros compartidos de Gibraltar. Los tokens de utilidad pública se cotizarán en la casa de cambio Gibraltar Blockchain Exchange (GBX) de reciente creación, mientras que los tokens de valor mobiliario o de capital propio se cotizarán en los mercados de valores tradicionales.

ICO como instrumento de inversión

Mientras que por ahora las ICO son meros instrumentos de micromecenazgo, tienen un gran potencial como instrumento de inversión sofisticado debido a la fuerza de los contratos inteligentes. El uso correcto de las ICO permite la inversión en acciones, productos y otros derivados en el funcionamiento de empresas, no sólo en capital propio, como es el caso de los instrumentos convencionales. La repartición de ingresos es el ejemplo más fácil. Los contratos inteligentes podrían proporcionar la garantía de pago, incluso cuando una empresa desaparece, pero sus productos se siguen vendiendo.

Naturalmente que necesita regulación, protección a la inversión y mecanismos de ejecución para ser útil. Los primeros mercados de valores tampoco estaban regulados y eran peligrosos, la misma Comisión de Bolsas y Valores se vino a crear en 1934 en la estela de la Gran Depresión, que fue uno de los clásicos ejemplos de burbuja, y que tuvo sus orígenes en la falta de ejecución de las leyes y reglamentos gubernamentales existentes (p. ej., las leyes Blue Sky, este término se dice que nació en la primera década del siglo XX, cuando el Tribunal Supremo declaró su deseo de proteger a los inversores frente a capitales de riesgo especulativos que tenían tanto valor como "un pedazo de cielo azul"). Para ponerse en perspectiva, el NYSE se fundó en 1817, lo que significa que el mercado estuvo sin regular más de 100 años, y tuvo que llegar la Gran Depresión para que esto cambiara.

Así que está claro que la regulación de este nuevo instrumento de inversión no va a ser tarea fácil, pero los beneficios en potencia de tal instrumento no se pueden obviar. De la misma manera que IPO es mejor instrumento que una inversión tradicional de capital propio, porque se trata de una manera estandarizada y segura de cambiar dinero por derechos de capital, las ICO se podrían convertir en una manera estandarizada y segura de cambiar dinero por todos los valores asociados a una empresa, bien sea stock de fabricación, flujos de efectivos futuros u otros derivados.

Las mejores ICO

- Filecoin – 250 millones de dólares

Filecoin es una red de almacenamiento de datos en cadena de bloques lanzada el 10 de agosto de 2017. Filecoin utilizará el sistema entre pares InterPlanetary File System o IPFS para almacenar y asegurar datos que les permitirá a los usuarios ganar dinero al donar el espacio libre de su disco duro. Su único competidor será MaidSafe, otro proyecto de almacenamiento descentralizado. Filecoin recaudó 200 millones de dólares de inversores acreditados y otros 52 millones de empresas de capital de riesgo. El 21 de agosto se habían recaudado más de 250 millones de dólares.

- Tezos – $232 Million

Tezos es una nueva cadena de bloques que arregla problemas de gobernanza a los que se enfrentan cadenas de bloques como Bitcoin. En lugar de fiarse de debates fuera de la cadena, mejorar el compromiso y el consenso para mejorar o escalar el software base, Tezos dispone de un mecanismo de autogobernanza incorporado en el protocolo; la ICO de Tezos se lanzó el 1 de julio. Al final del período de ventas de 14 días, el proyecto había recaudado unos 222 millones de dólares en bitcoins y ether. Eso estableció un nuevo récord ICO.

- EOS – $183 Million

Block.one is a start-up building a blockchain that meets the specific needs of the businesses and companies in the corporate world. It plans to provide blockchain solutions that offer efficiency, security and data integrity. The start-up carried out its ICO in June to support the project development. Its EOS tokens raised $183 million. That held the record until Tezos overtook it three weeks later.

- Bancor, 153 millones de dólares

A la vez que la cantidad de criptomonedas y tokens que acceden al mercado crece, la necesidad de transacciones y de trasladar valor de una a otra también lo hace. Mientras que el intercambio de criptomonedas y tokens facilitan el cambio, su naturaleza centralizada crea inseguridad en los usuarios y no son compatibles con todos los tokens que hay. Bancor se ha propuesto crear un ecosistema descentralizado de intercambio que permita a los titulares de bienes digitales comerciar entre pares y con poco riesgo para la seguridad de sus bienes. También será compatible con cualquier token que sea emitido, sin importar el número de usuarios. Su ICO de junio recaudó 153 millones de dólares.

- Status, 108 millones de dólares

Status es un navegador, cartera y aplicación de mensajería. También es un portal para aplicaciones descentralizadas que se construyen sobre la base de Ethereum. La aplicación Status estará disponible en versión móvil para permitir su uso sobre la marcha. El equipo que compone Status celebró otra ICO el 20 de junio recaudando 95 millones de dólares. Cada vez son más las startups que se deciden por las ICO y el público se interesa también cada vez más, por lo que no es de extrañar que algunas de las ICO de esta lista no estén entre las cinco mayores de 2017. Incluso aquellas compañías que habían tenido poco que ver con las cadenas de bloques se están interesando por las ICO. Por ejemplo, la aplicación de mensajería Kik ha publicado un informe técnico en el que revela su intención de celebrar una ICO.

Sí, hay dificultades con las ICO

- En un mercado desregulado, ¿qué derechos tienen de verdad los propietarios de tokens? No hay historial de inversiones post ICO, la valoración no está clara, en primer lugar. Muchas startups están recaudando criptomonedas de criptoinversores que no tienen experiencia alguna (dinero extremadamente novato) tan sólo porque inversores más profesionales no les financian. Mientras que las ICO se están vendiendo al público como micromecenazgo, muy pocos de los inversores profesionales que actúan en este mercado las utilizan meramente con fines especulativos. Normalmente compran simplemente los tokens con descuento en una ronda cerrada y luego las pasan al público general lo antes posible (horizonte de inversión de varios meses) El total de 200.000 millones de dólares del criptomercado es insignificante frente al mercado de valores global de más de 70 billones de dólares. Aunque los dividendos de Bitcoin, de 5 o 10 veces lo invertido, sean fantásticos, este es el dividendo estándar que esperan los inversores de riesgo normales de una startup con éxito, mientras que los índices de éxito de criptostartups van a ser probablemente inferiores ya que muchas de ellas están recaudando dinero cuando están aún en la fase de concepción. Los costes de las ICO están aumentando vertiginosamente, tanto por pura codicia como por el crecimiento de la valorización de Bitcoin. En septiembre, los costes de las ICO estaban entorno a medio millón de dólares, en octubre se espera que sitúen entre los 750.000 y el millón de dólares. La mayoría de las ICO de septiembre no tuvieron mucho éxito, sólo unas 7 empresas mostraron algo de crecimiento post ICO de las más de 100 iniciales (sólo una es notable, NEO), octubre es aún peor – tan solo dos (DOVU - y ALIS) y son pequeñas y no están batiendo ninguna clase de récords. No existe la transparencia en el mundo de las ICO, la información relativa al rendimiento pasado es frecuentemente de difícil obtención. El único sitio web que proporciona comparaciones de beneficios pasados tan solo cubre un número limitado de tokens, - https://icostats.com/roi-since-ico Los beneficios menguantes probablemente harán que los inversores profesionales que aún queden se retiren pronto, acabando con la poca liquidez que quede en el mercado.

¿Todas las ICO son fraudes?

- Tim Draper es uno de los más agudos inversores de riesgo en todo el universo de las criptomonedas. Compró toda la segunda subasta de bitcoins que ofrecieron los agentes federales de EE.UU. como parte del embargo de bienes a Silk Road y ahora participa en the ICO of Tezos

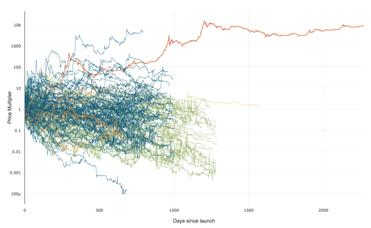

- El 99% de las startups que se encuentran en su fase inicial acabará fracasando. Los participantes en las ICO pertenecen al mismo grupo; frecuentemente les separa tan solo el hecho de no tener acceso a inversión tradicional. Este es un diagrama que indica trayectorias de más de 500 criptotokensdescendientes. Bitcoin está en rojo, la mayoría de las demás se hunden muy temprano.

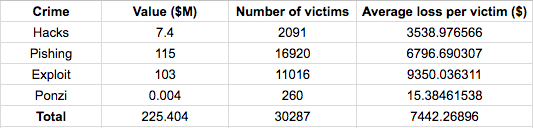

- Los fondos de las ICO son susceptibles a robo debido a diferentes descuidos en seguridad, no se trata de un fraude, pero probablemente sea la consecuencia de ser novedad y de la falta de una regulación adecuada. El mejor ejemplo de un atraco tal es la historia de DAO, en la cual un contrato inteligente permitía un ataque de "llamada recursiva" que llevó al robo de 60 millones de dólares y obligó a una bifurcación dura de Ethereum (retroceder todas las transacciones al estado previo) para devolver el dinero. Según la empresa de investigaciones ChainAnalysis, más de 33.000 víctimas habían perdido unos 225 millones de dólares en ICO hasta agosto de 2017.

En cuanto las ICO sean más seguras y estén mejor reguladas, se convertirán en una fantástica herramienta de inversión en un mundo que se está haciendo cada vez más digital y se está moviendo con bienes digitales. Las pequeñas empresas buscan desesperadamente dinero y una manera segura y estandarizada de invertir en ellas podría propulsar una magnitud de crecimiento potencial en la financiación de las pymes.